Каждая молодая семья сталкивается с проблемой распределения доходов и расходов. Разбираемся со способами не потратить все сразу и учимся распределить траты без особых усилий и ссор.

С появлением семьи между партнерами возникает необходимость решить несколько важных вопросов, в том числе, по построению, распределению и расходованию семейного бюджета. В большинстве семей этому не уделяется должное внимание, из-за чего возникают проблемы с финансами. Кроме того, если родители не умеют правильно распределять заработанные средства и создать подушку безопасности, они также не смогут передать детям важные знания для их дальнейшей жизни, поэтому так важно уделять время повышению финансовой грамотности и, в частности, ведению семейного бюджета.

Главное правило финансового благополучия, о котором многие забывают, — чтобы жить счастливо, не нужно зарабатывать сотни тысяч рублей, а нужно уметь грамотно распределять доходы и вести учет расходов.

Ведению семейного бюджета можно научиться. Для этого следует изучить советы и рекомендации экспертов и начать вести таблицу для учета доходов и расходов. Осознанное ведение семейного бюджета начинается с освоения простых финансовых терминов и понятий.

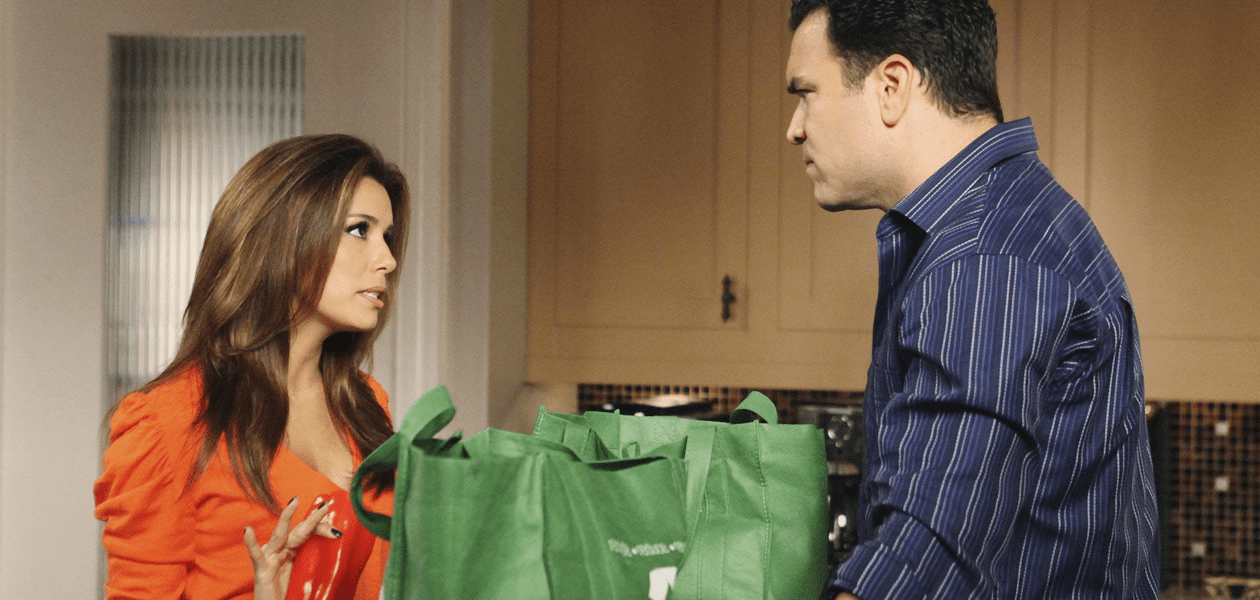

Финансовый вопрос. Кто должен управлять деньгами в отношениях?

Бюджет – это структура всех доходов и расходов в семье за определенный период времени.

Доход семьи – денежные средства, полученные в результате осуществления трудовой деятельности.

Семейные доходы – средства, получаемые родителями. Дети не могут оказывать влияния на данную статью бюджета.

Расходы – затраты, связанные с определенными целями.

Доходы семейного бюджета

Все доходы семьи можно поделить на три категории:

- денежные,

- натуральные,

- льготы.

Денежные средства складываются из: основной зарплаты, вместе с различными доплатами и начислениями, страховых выплат, пенсий и стипендий, доходов, полученных при осуществлении предпринимательской деятельности, и доходов от операций с личным имуществом.

Натуральные средства — материальные блага, которые семья может получить со своего дачного участка: овощи, фрукты, мед, яйца, а также подарки.

Льготы — скидки за проезд в общественном транспорте, на уплату некоторых налогов и квартплаты, получаемые определенными категориями граждан.

Для большинства семей актуален только первый пункт, поскольку дачный участок есть не у всех, а льготы могут получать только лица с инвалидностью разных групп, имеющие проблемы со здоровьем, а также малообеспеченные и многодетные семьи.

Кандидат экономических наук Долгова И.В считает, что формирование семейных доходов осуществляется также за счет доходов от собственности. В России это сравнительно новый вид доходов. Некоторое время назад доходы от собственности не признавались и не включались в семейный доход, но сегодня происходит признание частной собственности и оценка ее эффективности.

В каждой развитой стране все доходы, получаемые гражданами, можно поделить на две основные категории:

4 главных принципа семейного бюджета. Как не ссориться из-за денег? Совместно с @VictoriaMende

- Доходы, полученные в процессе осуществления трудовой или предпринимательской деятельности — заработная плата, гонорар.

- Доходы, полученные при осуществлении нетрудовой деятельности — от собственности, а также выплаты от государства.

Некоторые изменения в финансовой экономике России произошли десять лет назад, после завершения процесса приватизации. Также люди стали приобретать акции, однако сегодня они практически не приносят дохода, прибыльной считается лишь некоторая часть акции. Так, семьи, у которых есть собственное жилье, в том числе приватизированное, или акции могут вписать в графу доходов дополнительные поступления, кроме заработной платы, однако доходы от собственности сегодня не играют существенной роли.

Для современной среднестатистической семьи чаще всего применяется следующая модель, отражающая структуру доходов:

- Заработная плата – 80,7%.

- Выплаты и льготы – 7,7%.

- Доходы от личного подсобного хозяйства – 2,8%.

- Другие источники дохода – 8,8%.

Однако чаще всего в семьях существует лишь один источник дохода — заработная плата одного или обоих супругов.

Заработная плата — основной источник дохода, поскольку большая часть трудоспособного населения является наемными работниками. Средняя доля заработной платы в общем семейном бюджете — 60–80%. В связи с тем, что на сегодняшний день заработная плата остается основной частью доходов, возникает ситуация, при которой в процессе инфляции реальный совокупный семейный доход понижается, несмотря на то, что происходит рост номинала. Материальное благосостояние семей при этом падает.

Расходы семейного бюджета

Распределение расходов осуществляется по нескольким категориям:

- питание — расходы, связанные с приобретением еды для ежедневного потребления;

- транспорт — расходы на проезд в общественном транспорте или на личном автомобиле;

- личные — расходы на каждого члена семьи: одежда, обувь, предметы гигиены;

- коммунальные — расходы на оплату коммунальных услуг;

- связь — оплата сотовой связи, Интернета;

- накопления — определенная сумма, откладываемая для достижения поставленной финансовой цели.

Расходы можно поделить на две основные категории: регулярные и временные. Так покупка учебников в школу, одежды или книг не является необходимой каждый месяц, а продукты и связь должны оплачиваться ежемесячно.

При ведении семейного бюджета могут возникать ситуации, связанные с получением большой суммы денег, или, наоборот, с растратой имеющихся средств. Если доход в семейный бюджет равен расходу, ситуация сбалансирована. В ином случае, когда денег получено больше, чем потрачено, или наоборот, получено меньше, чем потрачено, возникает профицит или дефицит бюджета. В случае возникновения дефицита семья часто обращается за финансовой помощью, оформляя кредиты, и зачастую кредиты становятся настоящим злом, которого можно избежать, если правильно планировать финансы.

Главная проблема использования заемных средств кроется в том, что расходы, связанные с ежемесячным погашением, начинают сильно превосходить доходы.

Задача каждой семьи — сформировать рациональный потребительский бюджет — это идеальный порядок расходования средств, сформированный с учетом рациональных норм потребления.

Доходную часть семейного бюджета можно отобразить в следующей таблице:

Заработная плата папы

Должностной оклад

40 000

Удержания: подоходный налог 13%

5 200

Сумма к выплате

34 800

Заработная плата мамы

Должностной оклад

37 000

Удержания: подоходный налог 13%

4 810

Сумма к выплате

32 190

Общий доход семьи

Должностной оклад

77 000

Удержано: подоходный налог 13%

10 010

Сумма к выплате

66 990

По мнению кандидата экономических наук Медведева В.Д., за последние годы произошли определенные изменения в структуре доходов, поступающих в семейный бюджет. В целом существенно повышается процент доходов от осуществления предпринимательской деятельности, сдачи в аренду различных объектов собственности, а также от ведения дополнительных видов деятельности. Вместе с тем доля социальных трансфертов в малообеспеченных семьях остается высокой, а незначительная доля пособий на детей в целом отражает неэффективность реализуемых мер социальной политики.

Также произошли изменения в структуре расходов в семьях: доля затрат на питание существенно возросла, а на непродовольственные товары — уменьшилась.

Один из финансовых экспертов и составитель экономической теории — Лобачева Е.Н. —отмечает, что воспроизводство главного экономического фактора, рабочей силы, происходит на уровне семьи. Также именно семья осуществляет конечное потребление производимых в стране продуктов.

В связи с этим вопросами, связанными с доходами населения, в нашей стране долгое время занимались не финансисты, а демографы, из-за чего возникли некоторые проблемы с пониманием того, как нужно правильно формировать и расходовать семейный бюджет. Культура ведения учета семейного бюджета в нашей стране практически не развита, из-за чего даже семьи с хорошим доходом часто не могут правильно распоряжаться финансами и не имеют никаких счетов.

Теперь, в текущее время, происходит достаточно сложный и болезненный процесс перехода для многих слоев населения к рынку. Для создания благоприятных условий необходимо проводить глубокий анализ экономической жизнедеятельности семьи, а также научиться правильно использовать результаты этого анализа.

В данной экономической теории семейный бюджет представлен, как общепринятая форма организации семейной экономики. Жизнедеятельность каждой семьи начинается, прежде всего, с получения и распределения дохода – это первый и главный вопрос, который должны решить супруги после вступления в брак.

Таблица расходов семейного бюджета

Перед тем, как приступать к ведению таблиц, семья должна выделить основные категории расходов, осуществляемых в течение месяца и зафиксировать их на бумаге или в специальной программе.

Все расходы можно поделить на несколько категорий:

- налоги — подоходный налог, налог на транспортное средство и др.;

- обязательные ежемесячные платежи — плата за квартиру, связь, обучение детей в детском саду или школе и др.;

- питание — закупка продуктов домой, обеды в столовых или кафе;

- хозяйственные и бытовые нужды — закупка средств для уборки, закупка бытовой техники;

- предметы личного пользования — постельное белье, предметы для личной гигиены;

- культурные потребности — телевизор, компьютер, фотоаппараты, книги, газеты;

- транспорт — оплата проезда в общественном транспорте или обслуживания личного автомобиля;

- отдых, туризм, увлечения — принадлежности для спорта, хобби, путешествий;

- прочее — детские игрушки, медикаменты и др.

Самый простой способ ведения семейного бюджета — таблица Excel. Чтобы начать ее вести, необходимо создать новый документ, дать ему название «Семейный бюджет» и выделить основные графы: обязательные расходы, питание, путешествия и т.д.

Пример ведения таблицы расходов в Excel:

Таблица ведения семейного бюджета.

Необходимо обозначить следующие основные разделы:

- доходы бюджета — зарплата, подработка, дивиденты, разное;

- расходы бюджета — автомобиль, бытовые нужды, гигиена, дети, квартплата, кредит и т.д.;

- отчет.

Также можно вести упрощенную таблицу с двумя основными графами: доход и расход.

Вариант ведения таблицы в программе Microsoft Word:

Доходы:

Источник: teleprogramma.pro

Как рассчитать семейный бюджет и не поссориться?

Ольга Самойлова,

психолог

Известна аксиома: живешь одна/один – денег хватает, живут двое – с финансами возникают те или иные проблемы. Даже если доход семьи увеличится, проблема останется на месте. И это мы еще про маленьких членов семьи не говорим, съедающих чуть ли не половину семейного дохода.

Отчего же возникают финансовые проблемы во многих семьях?

Первая и самая главная причина – наработанный опыт общения человека с деньгами. Одни предпочитают планировать расходы до рубля, другие покупают все спонтанно, не заглядывая в кошелек. Одни откладывают деньги на дорогие вещи, поездки или кладут на счет, а другие привыкли жить в долгах. Одни готовы оплачивать своей половине все нужды, а другие – нет.

И если мнения двоих относительно денег не совпадают, возникают трения. Почему? А потому что трудно перевоспитать взрослого человека, заставить пересмотреть свое мнение, да и доказать что-то порой бывает очень сложно, настолько крепок бывает личный финансовый опыт.

- Кто будет зарабатывать в нашей семье? Один или оба? А если я выйду в декрет, нужен ли мне дополнительный заработок?

- Как тратить деньги?

- Будет ли у нас «общак»?

- Как будем распределять бюджет при беременности, рождении ребенка?

- Возможна ли для нас обоих кредитная жизнь?

- Будем ли откладывать? Если да, то сколько? И на что?

- Будем покупать собственное жилье или снимать?

- Что будет для нас общим, а что – личным?

Если вы серьезно настроены на семейную жизнь, выгоднее будет отмести мысли типа: «Ага, начну спрашивать – сразу сбежит» (не сбежит, а поймет вашу серьезность), «Разберемся по ходу» (потом будет некогда разбираться, а после рождения ребенка вы можете неожиданно для себя узнать, что ваш муж – жмот), «Неохота, всю романтику портите» (ну это вообще инфантильность и непривитая финансовая грамотность).

Если вам хочется успешного семейного бюджета, стоит все обсудить. Ведь недаром ряд финансистов называют создание семьи «слиянием двух компаний в одну», а супругам предлагают действовать как команде инвесторов.

Виды семейных бюджетов и кому они подходят

Общий бюджет

Все доходы складываются в один кошелек. Деньги берут оттуда оба по необходимости. Расходы планируются совместно.

Подходит для семей, в которых велико доверие между супругами.

Не подходит прижимистым и расточительным людям.

Патриархальный бюджет

Деньги складываются в один котел, но распоряжается ими кто-то один. Если второй половине потребуются деньги на личные нужды, приходится просить у «хозяина».

Подходит семьям патриархального уклада, где муж – добытчик и распорядитель. Тогда жене будет легче отдать право распоряжаться деньгами по своему усмотрению или принять на себя эту обязанность.

Не подходит тем, кто не умеет, не любит просить.

Долевой бюджет

При таком виде бюджета супруги решают, сколько они складывают в общий кошелек, а сколько оставляют на личные нужды. Тут следует заранее подсчитать, сколько уходит на квартиру, продукты, ребенка. Необходимая сумма откладывается, остальное считается карманными расходами. Этот вид бюджета помогает ощутить общность в семье и одновременно чувствовать свою финансовую независимость.

Подходит супругам с примерно одинаковым заработком, а также прижимистым людям (такое планирование воспитывает, помогает понять, сколько же в реальности уходит денег на коммуналку, продукты и пр., также отучает экономить на необходимом).

Раздельный бюджет

Каждый супруг имеет свои доходы, и раскрывают их оба по своему усмотрению. На общие расходы скидываются 50 на 50 (общая поездка, одежда-питание-обучение ребенка, мебель). Некоторые супруги берут друг у друга в долг и возвращают деньги.

Подходит тем людям, которым трудно делиться с другими, а также людям, не привыкшим афишировать свои доходы.

Не подходит супругам с высшей степенью доверия и щедрым людям. Обычно в семьях с мнением «Мы же одна семья, как можно что-то делить?» вопрос раздельного бюджета не поднимается.

Важное замечание: никто из третьих лиц не вправе навязывать вам свой идеал бюджета, ведь все люди разные. Главное заключается в том, чтобы вид бюджета удовлетворял вас обоих.

Как устранить трудности, если один член семьи не работает?

«Помидоры вам не куплю, так как сам их не ем»

Выбрать вид бюджета легче, если оба работают и доходы примерно одинаковы. Если зарплату получает только мужчина, сложности возникают чаще, чем можно предположить. И проговаривание старой как мир фразы «Ты мужчина – добытчик в семье» не всегда помогает. Часто мужчина перестает замечать вклад жены в семью – готовку, уборку, воспитание ребенка и уход за ним. Кроме того, женщине приходится просить деньги на семью, а мужу как добытчику хочется знать – куда и зачем?

Что делать?

- Если обоих супругов устраивает, что жена – домохозяйка, и при этом мужчина неохотно дает вам деньги, следует выразить свою обеспокоенность.

- Не стесняться задавать мужчине вопросы: «Почему ты ограничиваешь мои расходы, контролируешь покупки?» Если не получите вразумительного ответа, следует узнать, что заставляет партнера вами манипулировать. Чего в вашем поведении он боится? Скорее всего, причина опять же лежит в бессознательном, и в этом не ваша вина, а прошлый негативный опыт.

«Работать не пущу»

Иногда мужчины не пускают женщин на работу. Обычно это объясняется ревностью, страхом потери статуса кормильца или страхом потерять домашний комфорт.

Что делать?

- Если вам очень хочется работать, придется разговаривать с мужем, заверив его, что с новой работой коренным образом ничего не изменится, а, наоборот, некоторые моменты будет проще осуществить. И не забываем конкретику: например, предложения, как сохранить тот же домашний комфорт (все прибирают сами за собой, или приглашаем домработницу) или как вам, работающим, будет намного быстрее набрать нужную сумму на ремонт.

- Рассказать, как важна для вас самореализация, какую пользу она принесет («Я буду добрее / веселее / буду меньше болеть / будем покупать вкусняшки, какие себе сейчас не позволяем»).

«Сам не пойду работать»

Если ваш мужчина не альфонс и с удовольствием выполняет домашние обязанности, с радостью ухаживает за детьми – в этом нет ничего плохого. У каждого из нас свои таланты, правда? Некоторых мужчин за уши не оттащишь от детей, а готовят они не хуже самых известных шеф-поваров. Если вклад мужа в семью не меньше вашего, даже скандалов на эту тему поднимать не стоит.

Если же мужчина требует денег, мало вкладывается в семью – не финансируйте, выгоняйте на работу. Бездействие мужчины в семье опасно для него самого же.

Шкатулка семейно-финансовых идей

- Сберегайте 20 % от каждого дохода в месяц. Если не получается дотянуть до 20, начните с 10 % или хотя бы 5 %. Должна выработаться привычка откладывать. Откладывайте сразу после получения дохода, а не в ожидании следующего, когда откладывать будет нечего.

- По возможности избавьтесь от долгов и кредитов – они не ведут к финансовому благополучию.

- Ведите учет доходов и расходов. Это не занудство, а наглядность, помогающая бороться с прижимистостью и расточительством.

- Не опасайтесь радикально пересматривать бюджет. Не бывает железно установленных цифр: меняется уровень заработка и цен, растут дети, меняются предпочтения, хобби и т. д.

Мнение наших читателей

Сергей, сисадмин

«Должна ли работать женщина в семье, зависит от нескольких факторов. Хватает ли одной зарплаты мужчины, чтобы семья полноценно жила? Если зарплаты не хватает, то тут, бесспорно, женщина должна тоже выходить на работу и приносить доход в семью. Если зарплата мужчины полностью перекрывает потребности семьи в финансовом плане, то тут снова появляются две ветви развития событий.

- Женщине очень нравится заниматься домашним хозяйством, и она не хочет на работу. Тогда нет никаких оснований для того, чтобы ей выходить на работу и менять приятную заботу о доме на зарабатывание денег, в которых семья не нуждается.

- Женщина хочет выйти на работу. Тогда именно это она и должна сделать, а мужчина должен ее всецело поддержать. И работу женщина должна найти для души, чтобы получать удовольствие от данного процесса.

Каким должен быть бюджет? Нужно выяснить, хватает ли дохода мужчины на все. Если не хватает, то часть дохода женщины необходимо учитывать при формировании трат. Самое простое и грамотное – это с зарплаты женщины оплачивать какие-то систематические платежи (платеж по кредиту, квартплату и т. п.).

Остальное женщина вольна тратить на свое усмотрение, так сказать, приносить себе дополнительное удовольствие от траты на свои нужды. Все прочие траты на семейные нужды осуществляются с зарплаты мужчины.

Если дохода мужчины хватает и женщина не горит желанием променять заботу о доме на работу по найму, то тогда самое простое решение – это выпустить дополнительную карточку к своему банковскому счету и просто дать ее жене».

Анастасия, банковская служащая

«В настоящий момент работает только муж, я получаю пособие по уходу за вторым ребенком. Муж оплачивает питание, детские подгузники, бытовую химию, большую часть платежа по ипотеке. Я «добиваю» ипотечный платеж, оплачиваю коммунальные услуги, школу развития старшего ребенка, одежду детям чаще покупаю я. Косметику и одежду себе тоже оплачиваю самостоятельно.

Мелкие расходы (например, докупить недостающие продукты, какие-то необходимые вещи, лекарства) каждый несет сам. Крупные покупки оплачиваются по-разному, чаще тем, кому эта покупка больше нужна. Согласовываем покупку практически всех вещей, которыми будут пользоваться все члены семьи. Не согласовываем лишь приобретение личных вещей.

В идеале хотелось бы, чтобы все без исключения основные расходы нес муж, поскольку в полтора года младшего ребенка я перестану получать пособие, и на текущий момент не совсем понятно, чем перекрыть грядущий дефицит бюджета».

Источник: sunmag.me

Как вести семейный бюджет?

Сколько не зарабатывай, а денег всегда не хватает. Знакомая ситуация? Решение этой проблемы − учет доходов и расходов. Планирование семейного бюджета помогает распределить средства, сформировать подушку безопасности и отложить деньги на крупные цели. Рассказываем, как правильно вести учет финансов и какие инструменты для этого существуют.

Виды семейного бюджета

- совместный. Финансы всех членов семьи объединяют для оплаты расходов. В этом варианте не важно, кто сколько заработал – все средства общие;

- раздельный. Каждый из членов семьи самостоятельно распоряжается своими деньгами, не отчитываясь перед остальными. Расходы оплачивают по договоренности. Например, муж может взять на себя ипотечные платежи, а жена – покупку продуктов;

- смешанный. Каждый из членов семьи вкладывает в общий бюджет свою долю. Это может быть одинаковая сумма для каждого, либо определенный процент от дохода. Из общих денег оплачивают совместные расходы, например, квартплату и продукты. Оставшимися каждый распоряжается как хочет.

Нельзя сказать, что какой-то из вариантов работает лучше. В каждой семье – свои правила. Главное, чтобы всех участников устраивал способ ведения бюджета. Также варианты могут меняться в зависимости от обстоятельств. Например, появление детей или потеря работы почти всегда приводят к пересмотру способа управления финансами.

Зачем вести учет доходов и расходов

Необходимость ведения семейного бюджета не всегда очевидна. Обычно люди отказываются от планирования по двум причинам. Либо денег хватает на все, и учет доходов и расходов кажется пустой тратой времени. Либо средств мало, откладывать не получается, и поэтому ведение бюджета кажется бессмысленным.

На самом деле финансовое планирование не зависит от величины доходов. Его используют при бюджетах любого размера. Учет всех трат и поступлений позволяет грамотно организовать семейный бюджет. Вот преимущества, которые дает планирование:

- достижение крупных финансовых целей. Если доходы не так велики, чтобы позволить себе серьезные покупки в любой момент, деньги приходится копить. На отпуск, ремонт или автомобиль. Чтобы делать это эффективно, необходимо рассчитывать бюджет;

- формирование подушки безопасности для непредвиденных случаев. Болезнь, потеря работы и другие неожиданности всегда ведут к дополнительным расходам. Планирование финансов позволяет подготовиться к таким случаям благодаря созданию «резервного фонда». Сюда же относится покупка страховок, выплаты по которым не допустят дыр в бюджете. Например, можно оформить полис от несчастных случаев, застраховать детей от спортивных травм или защитить недвижимость;

- оптимизация расходов. Незапланированные мелкие покупки составляют значительную часть семейных трат. Многие люди в ужасе смотрят на цифры после первого месяца анализа бюджета, потому что не знали, сколько денег уходит на всякую ерунду. Ведение учета помогает найти слабые места и перераспределить финансовые потоки более грамотно.

Планирование бюджета позволяет снизить повседневный стресс. Когда не знаешь, хватит ли финансов от зарплаты до зарплаты, находишься в постоянной тревоге. Непредвиденные расходы заставляют занимать деньги или тратить их с кредитных карт. Дальше приходится думать, как вернуть долг. Этот круговорот создает постоянный стресс, который устраняет грамотное планирование.

Семейный бюджет учитывает все траты, поэтому можно не беспокоиться, что деньги кончатся неожиданно.

Способы ведения бюджета

Самое сложное в планировании семейного бюджета – делать это систематически. Учет доходов и расходов не требует много времени, но бывает сложно заставить себя делать записи регулярно. Важно выбрать способ, который легко вписать в свою повседневную рутину. Вот несколько популярных вариантов:

- записи от руки. Блокнот или тетрадь – классические варианты для людей, привыкших к такому способу планирования. Записи на бумаге занимают больше времени, зато позволяют провести глубокий анализ трат в процессе заполнения блокнота;

- электронные таблицы Excel или Google. Вариант, удобный своей гибкостью. Настроить таблицу можно как угодно, а формулы ускоряют подсчет. Сервисы предлагают шаблоны, которые удобно использовать как образец для собственной таблицы;

- специальные программы и приложения. Их очень много, поэтому придется потратить время на скачивание и тестирование разных вариантов. Зато в дальнейшем приложения сильно упрощают ведение бюджета. Программы могут самостоятельно учитывать расходы на основании банковских выписок, анализировать чеки, напоминать о превышении лимитов. Удобно также настроить синхронизацию с приложениями остальных членов семьи, чтобы все записи велись в одном месте.

Можно выбрать любой способ или попробовать их все по очереди. Главное – фиксировать траты каждый день. Нужно выбрать время, например, перед сном, и внести все данные за день. Тогда ведение бюджета займет всего пару минут в день.

Как начать вести бюджет: пошаговый план

Если семья раньше не анализировала свои доходы и расходы, начать может быть сложно. Вот пошаговый план, которого нужно придерживаться при составлении бюджета:

1. Первый месяц достаточно просто записывать все поступления и траты. Главная задача сейчас – узнать, сходится ли баланс, сколько остается свободных средств. Возможно, денег не хватает – тогда нужно записать, сколько было взято в долг или в кредит.

2. В конце месяца нужно выделить основные категории, на которые уходят деньги. Стандартно это продукты, услуги связи, коммунальные платежи, транспортные расходы. Нужно суммировать траты по каждой категории.

3. Следующий этап – анализ расходов. Нужно подсчитать, сколько процентов бюджета приходится на каждую категорию. Идеально, когда обязательные платежи составляют не более половины дохода. Тогда оставшиеся деньги можно разделить пропорционально на необязательные покупки и накопления.

4. После анализа приходит время планирования. Обычно люди выясняют, что тратят слишком много на импульсивные покупки, из-за чего не хватает средств на накопления и инвестиции. Нужно перераспределить расходы, вычеркнув лишние и добавив желаемые.

5. Когда план готов, ставят цели на следующий месяц. Они должны быть понятны и легко достижимы. Например, не покупать кофе по пути на работу и откладывать эту сумму на отпуск.

6. Весь следующий месяц продолжают записывать траты и поступления, но уже с учетом новых целей. После его завершения нужно выполнить анализ и понять, что удалось, а что нет. Затем составить дальнейший план. На этом этапе записывают долгосрочные цели для накопления средств на крупные покупки.

Обычно привыкнуть к планированию бюджета удается за три-четыре месяца. За это время результат учета доходов и расходов становится наглядно виден. Когда финансы распределены грамотно, семья может позволить себе больше. Это стимулирует продолжать вести бюджет, чтобы достичь всех финансовых целей.

- О подписке «Газпром Бонус»

- Рекомендации по защите личных данных

- Ренессанс Жизнь помогает клиентам

- Центр контроля качества

- Статьи

- Страховой случай

- Окончание договора

- Бланки заявлений

- Оплата страховых взносов банковской картой

- Повышение финансовой грамотности

- Налоговые вычеты по страхованию жизни

- Для Клиентов АО СК «Ренессанс здоровье»

- Для клиентов АО «ИНТАЧ СТРАХОВАНИЕ»

- Обратная связь

- Часто задаваемые вопросы

Источник: www.renlife.ru